Proiezione degli effetti fiscali della indeducibilità delle provvigioni dalla cedolare secca, risultante in un aggravio fiscale del 3,78% e un rischio occulto

A seguito della recente riforma fiscale delle locazioni brevi, che ha esteso a tale categoria di attività turistiche il regime della cedolare secca e ha introdotto la ritenuta al 21% alla fonte sui redditi erogati ai proprietari e gestori da parte di agenzie e portali online, l’Agenzia delle Entrate sta conducendo una intensa campagna informativa. Oltre alle guide online e al video esplicativo di cui abbiamo parlato in altro articolo, è stata pubblicata la Circolare n. 24/E “Regime fiscale dellelocazioni brevi”.

I chiarimenti presenti nel documento di prassi dell’Agenzia hanno riguardato vari aspetti, relativi ai nuovi adempimenti per gli intermediari. In questo articolo ci soffermeremo sull’aspetto più importante e di maggior interesse per tutti: il reddito imponibile a cui applicare l’imposta al 21%. Il tema rischia di passare in secondo piano, a causa dell’ampia discussione che riguarda tutti gli altri punti della riforma: soggetti obbligati alla ritenuta, soggetti passivi della cedolare secca, applicazione della ritenuta da parte di intermediari non residenti, ecc.

Torniamo quindi all’interrogativo centrale: qual è il reddito imponibile a cui applicare l’imposta al 21%?

La Circolare 24/E è molto chiara in merito: il 21% va applicato al canone lordo. Fra le varie componenti che compongono il canone lordo, prese in esame dalla circolare, quelle con l’impatto fiscale più penalizzante col nuovo regime sono le provvigioni.

Le provvigioni (compensi all’intermediario per aver messo in contatto “host” ed ospite) sono per le attività turistiche un costo proporzionale e certo. Proporzionale, perché i maggiori siti le applicano in percentuale fissa sul valore della prenotazione; certo, perché vengono applicate automaticamente e per ogni giorno di soggiorno

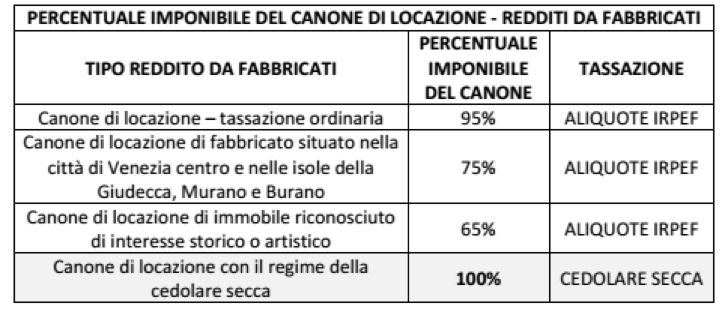

degli ospiti. Poiché “l’intermediario opera la ritenuta sull’intero importo indicato nel contratto di locazione breve(*) che il conduttore è tenuto a versare al locatore”, saranno soggette al 21% anche le provvigioni trattenute dall’intermediario (sito online o agenzia). Il nuovo regime “lordista” della cedolare secca sulle locazioni brevi è coerente con le regole della cedolare secca (imponibile al 100% del canone di locazione, senza deduzioni forfettarie né analitiche), che ricordiamo di seguito.

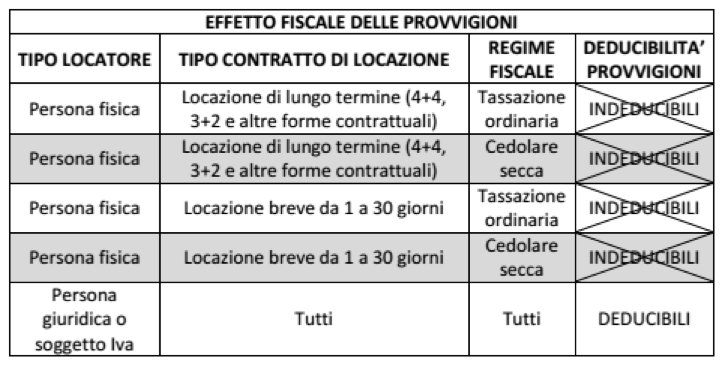

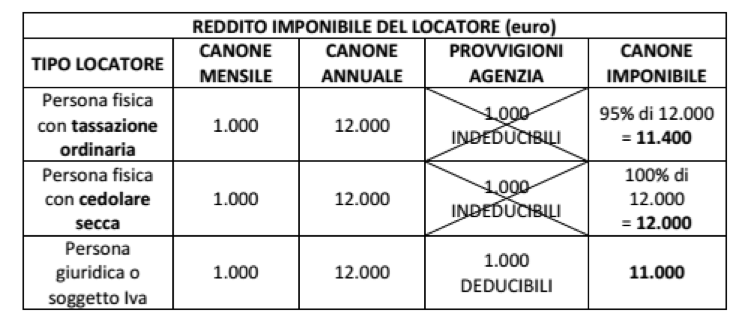

In generale, ai fini della determinazione dei redditi fondiari, le provvigioni e gli altri costi sono irrilevanti per una persona fisica, come nella tabella che segue.

I locatori imprenditoriali, infatti, oltre ad altri costi inerenti e generali, deducono le provvigioni degli intermediari dal proprio reddito, come nell’esempio che segue.

RISCHIO OCCULTO

Appurato l’effetto fiscale della cedolare secca sulle provvigioni,

ribadito dalla recente Circolare 24/E, negativo per i proprietari e

quantificabile fino al 3,78% (pari al 21% delle provvigioni che Booking.com

applica al 18%), vanno ora analizzati gli impatti sugli adempimenti fiscali

passati e futuri, in quanto emerge nettamente per i proprietari un

nuovo elemento di errore sanzionabile, legato proprio alla indeducibilità

delle provvigioni.

Mentre nei contratti di locazione a lungo termine è l’inquilino a pagare il

canone di locazione al proprietario, per le strutture extra-alberghiere (Case

Vacanze, B&B e Affitti Turistici), in molti casi è il sito (Airbnb,

Booking.com ecc.) a pagare le prenotazioni ai proprietari e gestori,

trattenendo le provvigioni alla fonte. Ciò comporta che tali compensi vengano

ricevuti dai beneficiari al netto delle provvigioni. Per tali redditi “turistici”,

i proprietari sono soliti fornire ai propri consulenti fiscali l’estratto

conto, o ancora peggio, una situazione dei pagamenti estratta o derivata dal

sito di online accomodation (Airbnb, Booking.com ecc.). Tali “report”

sono pericolosissimi e non hanno alcun valore fiscale. Basti pensare che riportano

date di pagamento teoriche, senza tener conto della data di incasso dei

pagamenti.

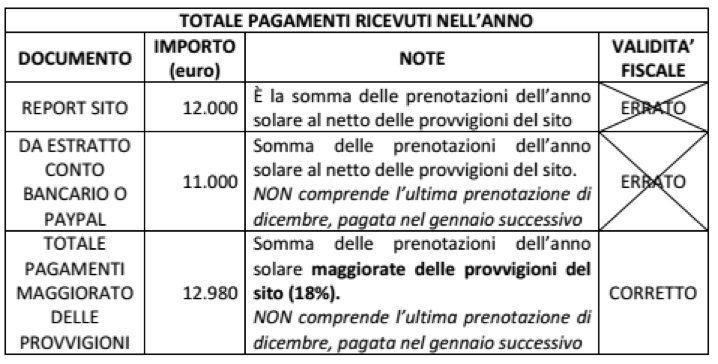

Ciò è determinante nel caso della classica prenotazione di fine anno, in cui l’ospite arriva il 30 dicembre, il pagamento parte il 31 dicembre e, secondo il report, fa parte dei redditi di tale anno. In realtà, il bonifico arriverà solo il 2 o 3 gennaio e, secondo i criteri di imponibilità per cassa delle persone fisiche, non è un

reddito di quell’anno.

Ma i report dei pagamenti dai siti e, purtroppo, anche gli estratti conto bancari o paypal, nascondono un’altra insidia: riportano i pagamenti al netto delle provvigioni, trattenute alla fonte dai siti, mentre in realtà il reddito imponibile, sia ai fini della cedolare secca, che della tassazione Irpef, è dato dall’intero valore della prenotazione, al lordo delle provvigioni del sito (v. esempio che segue).

Mentre si auspica che per le dichiarazioni dei redditi relative all’anno

d’imposta 2017, che andranno presentate nel 2018, la situazione venga chiarita

con le istruzioni ai modelli dichiarativi o con una circolare, per le

dichiarazioni già

presentate e liquidate il rischio resta. Ci si augura che il criterio lordista

di indeducibilità delle provvigioni non venga utilizzato anche per

l’accertamento dei redditi degli anni precedenti al 2017. Una attenuazione del

problema ci sarà solo in quei casi “perfetti”, in cui siti o agenzie erogano il

100% dei compensi del proprietario, applicando la cedolare secca alla fonte e

certificando con la CU l’imponibile e le ritenute. Fra pagamenti in contante,

riforme in corso d’anno, situazioni miste e non applicazione dell’imposta al 21%

da parte di Airbnb, ciò sarà possibile solo dal 2018: la situazione oggi è

ancora molto confusa e rischiosa.

(*) Per contratto si intende anche la semplice prenotazione.

Roma, 01/12/2017